高股息策略能否一劳永逸?基金经理有了分歧

小枫来为解答以上问题。高股息策略能否一劳永逸?基金经理有了分歧,这个很多人还不知道,现在让我们一起来看看吧~.~!

一季度,央国企相关指数涨幅喜人,中证央企创新驱动指数、中证国新央企股东回报指数一季度均涨9.76%,诸多央国企相关主题基金亦表现亮眼。

数据显示,八成央国企主题基金一季度获正收益,整体赚钱效应明显,但因为重仓行业不同,也有央国企基金一季度下跌近10%。

随着“鼓励上市公司一年多次分红”“将央企市值管理纳入负责人考核”等监管的表态出炉,以“央国企+红利”为代表的高股息策略的市场关注度越来越高,但这个策略是否一劳永逸?业内已经有了不同的声音。

八成央国企基金获正收益

据同花顺(300033)iFinD,一季度央国企主题基金中,约八成实现正收益。其中,收益率超10%的央国企主题基金有10余只。韩创管理的大成国企改革灵活配置混合一季度净值增长率14.22%,超额收益达到11.75%;蓝小康管理的中欧红利优享灵活配置混合和中欧融恒平衡混合,分别获得10.86%和10.94%的收益,大幅跑赢基准。

亮眼收益下,多只央国企ETF规模扩容。中欧红利优享灵活配置混合,AC两类份额一季度净增长6.4亿份,规模较上季度环比增长27%,总净值达到42.8亿元。

也有部分央国企基金表现不佳。银华央企科技引领ETF一季度净值跌10.62%,其跟踪的中证国新科技引领指数一季度下跌10.68%。该基金一季度份额缩水2.4亿份,净赎回率达到46%。

华夏国企改革混合一季度跌了7.46%,大幅跑输基准。其基金经理郑晓辉甚至在季报中道歉:“由于低估了国内长债收益率回落的速度,对石化、煤炭等高股息个股参与力度不够,报告期本基金净值表现欠佳,在此向投资者表示歉意。”

高股息策略是否一劳永逸?

央国企投资与现金流充裕、长期分红稳定、分红比例较高的红利类资产有较高程度地重合,“央国企+红利”由此成为高股息红利的代表策略之一。

中欧国企红利混合基金经理曲径认为,中证国企红利指数涵盖高分红稳定的央国企,是更直接的政策受益产品,可以实现1+1>2的效应。

不过,对于“央国企+红利”以及高股息策略后续的表现,基金经理们的看法并不一致。

重点投资央国企的蓝小康、韩创均用实际行动证明来表示认同。从重仓股来看,韩创前十大重仓股中,持有中国铝业(601600)(601600.SH)、中远海能(600026)(600026.SH)、昊华科技(600378)(600378.SH)、中金黄金(600489)(600489.SH)、云铝股份(000807)(000807.SZ)等多只央国企个股。

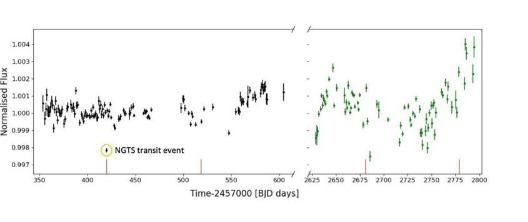

大成国企改革灵活配置混合前十大重仓股,数据来源:同花顺iFinD

蓝小康将紫金矿业(601899)(601899.SH)作为第一大重仓股,前十重仓股较上季度新进了中国重汽(000951)(000951.SZ)。十大重仓股中,有多只中字头企业,其中中材国际(600970)(600970.SH)已被连续重仓11个季度。

中欧红利优享灵活配置混合前十大重仓股,数据来源:同花顺iFinD

蓝小康认为,在无风险收益持续下降的背景下,红利类资产值得重点关注。“就如四五年前大家买入永续性资产一样,股价的回报不是当年20%~30%的业绩增长,红利股的股价回报也不一定仅仅是当年的股息分红。从全社会的资产图谱中看,红利股资产具有吸引力,分红的价值观在股市价值观中将更加重要。高质量的增长需要健康的商业模式和价值链生态作为基础,过度依赖于债务和融资的时代在慢慢远去。”

他也坚定看好央国企的上行空间。他认为,在过去以房地产和基建为主的发展周期中,地方政府的角色至关重要,而在未来发展科技和制造业的新时代中,国企的地位将得到提升,优秀的国企将引领行业发展,参与全球竞争。“我们需要对此保持关注,不能以一成不变的眼光看待国企。”

另一方面,也有基金经理对高股息投资策略提示风险。中庚基金知名基金经理丘栋荣认为,高股息策略长期回报偏贝塔,且并非低风险策略,投资更重要的是基本面和定价。高股息策略获取高的回报大概率来自于其他因子的叠加,但投资者喜欢不断强化成功策略,偏好线性交易,而忽视实质风险的不断累积,如周期、成长、资本供给或创新等可能性均会挑战高股息的稳定性。

因此,他表示,将更偏好满足“供要紧、需向新、估值低、盈利高增长或高弹性”特征的公司,“那些过去看似是梦想和故事,而今初露峥嵘且具有远大前景的成长股更值得重视。”

与之类似,在易方达基金经理张坤看来,即便是在当下市场低风险偏好的阶段,个股的成长性仍比高股息更重要。

他指出,在5%股息率+1%成长性的公司A和3%股息率+8%成长性的公司B之间,现阶段市场大多更倾向于选择公司A,这类公司也吸引了大量类固定收益资金的配置。但复盘资本市场长期的历史,股票比债券长期收益率高的一个重要原因就是股票具有持续的成长性,这也是优质股票的必要条件。因此,作为股票投资者,应始终赋予寻找长期成长性相当的权重。

他还表示,从估值角度看,过去三年,由于市场对长期成长性预期的不断修正,公司A的估值出现了提升,而公司B的估值则出现了下降,因此从各个估值维度(市盈率、市值/自由现金流)的绝对和相对水平来看,现阶段的市场定价使得长期高质量增长的公司B是有吸引力的。

以上就是关于【高股息策略能否一劳永逸?基金经理有了分歧】的相关内容,希望对大家有帮助!

来源:银柿财经